A temporada de resultados consolidados de 2023 de bancos brasileiros ampliou a dianteira de Banco do Brasil, Itaú Unibanco e BTG Pactual em relação a Santander Brasil e Bradesco. (Por Aluísio Alves)

Assim, a despeito dos momentos distintos entre eles, alguns recados foram unânimes.

O primeiro é que todos vão apostar mais em clientes de alta renda. O Bradesco vai inclusive criar um novo braço de negócios para isso.

O outro é a ‘redução do custo de servir’ o cliente de varejo, com as instituições apostando mais nos canais digitais, como forma de combater rivais como o Nubank.

Além disso, a ampliação do crédito para pequena e média empresa foi um uníssono na temporada.

Destaques positivos

O BB entregou mais uma rodada de lucros crescentes, boa qualidade dos ativos e crescimento robusto do crédito, sob liderança no agronegócio.

De quebra, elevou o payout, a parcela do lucro que distribui aos acionistas , de 40% para 45%

O Itaú teve queda da inadimplência, abandonou o payout mínimo de 30%, mas evitou se comprometer com um número.

Dessa forma, deixou em rivais a expectativa de que pode estar guardando dinheiro para aquisições.

O BTG Pactual teve receitas recordes com crédito, teve a maior rentabilidade do conjunto e se mostrou disposto a uma aposta agressiva no crédito corporativo em 2024.

Em fase de recuperação

Já o Santander Brasil e o Bradesco seguiram colhendo os estragos de uma safra muito ruim de crédito.

Dessa maneira, ambos sinalizaram que estão em período de transição, o que significa que voltar aos níveis de rentabilidade do passado pode levar anos.

No caso do Bradesco, seu plano estratégico contempla que a rentabilidade subirá para cerca de 15% só em 2026.

A informação desagradou e a ação do banco despencou 15% em um dia, derrubando-o no ranking de valor de mercado.

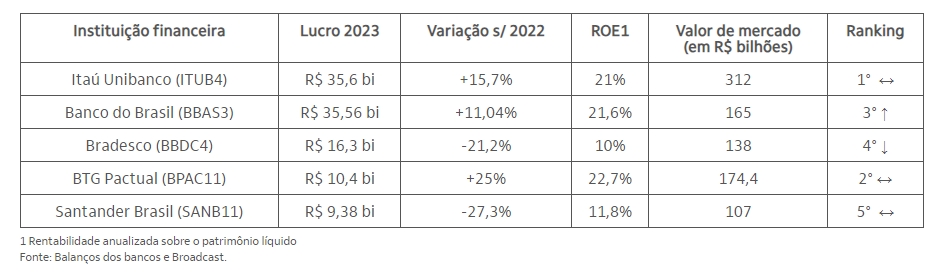

No gráfico abaixo, seguem alguns dos grandes números dos bancos no acumulado de 2023.

Itaú Unibanco

- Pagamento de dividendo extraordinário de R$ 11 bilhões e indicação de que pode vir mais ainda neste ano;

- Queda do índice de inadimplência acima de 90 dias e indicação de que pode cair mais em 2024;

- “Qualidade saudável dos ativos permite indicação de menos perdas com calotes”, disse o BTG;

- Queda de 14,4% na provisão para perdas com inadimplência, previsão de estabilidade neste ano;

- Lançamento de super app para unificar atendimento digital dos clientes de varejo;

- Crescimento de 3,1% da carteira expandida de crédito; previsão de alta de 6,5% a 9,5% neste ano.

BTG Pactual

- Carteira de crédito para empresas cresceu 19% em 2023, a R$ 171 bilhões;

- Receita recorde em asset e wealth management;

- Queda de cerca de 10% do faturamento na divisão de banco de investimentos, mas expectativa de melhora em 2024, diante do ciclo de queda da Selic;

- “Mais um trimestre sólido”, afirmou o Itaú BBA sobre o quarto trimestre de 2023.

Banco do Brasil

- Crescimento de 11% do lucro ajustado, expectativa de outra alta da mesma magnitude em 2024;

- Elevação do payout, de 40% para 45%, o que pode durar até 2027;

- Inadimplência com leve alta, porém ainda bem abaixo da média do setor;

- Expectativa de despesa administrativa ser o dobro da inflação neste ano, em parte por causa de maiores investimentos em tecnologia;

- Otimismo com agronegócio, mesmo com sinais de possível quebra de safra em grãos;

- Expectativa de resultados crescentes no Banco Patagonia, na Argentina;

- Entrada com mais força no consignado para iniciativa privada e no home equity;

- “O Banco do Brasil apresentou resultados impressionantes”, afirmou a XP.

Bradesco

- Provisão extraordinária para perdas com calotes de duas grandes empresas;

- Anúncio de plano estratégico para 5 anos;

- Previsão de atingir ROE de cerca de 15% até 2026;

- Criação de nova linha de negócios para clientes com renda a partir de R$ 25 mil;

- Foco em atendimento digital para público de varejo;

- Expectativa de elevar participação de mercado no crédito, de 14% para 15% a 19%;

- Contratação de executivo externo para banco digital e vice-presidência de RH;

- “Números aquém das projeções e da orientação para 2023 em todas as linhas”, afirmou o Itaú BBA.

Santander Brasil

- Índice de inadimplência acima de 90 dias estável em 3,1%, indicadores antecedentes mistos;

- Provisões para perdas com inadimplência subiram por conta de Americanas;

- Carteira de crédito cresceu 9%;

- Presidente-executivo, Mario Leão, indicou que resultado do banco vai depender menos do crédito;

- Executivo apontou maior foco em clientes alta renda e pequena e média empresa (MPE);

- Outra meta é reduzir custo no braço de varejo em até 40% e atender setor com serviços digitais. (Fonte: Inteligência Financeira)

Notícias FEEB PR